相続土地国庫帰属制度とは?内容や注意点を司法書士が詳しく解説

「相続した土地が遠方にあって管理できない」

「使い道のない不動産を相続したが、売却もできず困っている」

坂戸市、東松山、鶴ヶ島エリアで、このような「いらない土地」の相続にお悩みの方も多いのではないでしょうか。

2023年4月27日より、相続または遺贈によって取得した不要な土地を国に引き取ってもらう「相続土地国庫帰属制度」が始まりました。

しかし、この制度はどんな土地でも利用できるわけではなく、多くの要件や費用負担が伴います。

この記事では、相続土地国庫帰属制度について、

- 相続放棄や売却との違い

- 対象となる土地の要件

- 申請手続きの流れと費用

- 司法書士ができるサポート

などを、坂戸市の司法書士が詳しくわかりやすく解説します。

クリックした箇所に遷移します

相続土地国庫帰属制度とは?

相続土地国庫帰属制度(相続土地国庫帰属法)とは、相続や遺贈(遺言による贈与)によって土地の所有権を取得した人が、一定の要件を満たした場合に、その土地の所有権を国に帰属させる(引き取ってもらう)ことができる制度です。

近年、人口減少やライフスタイルの変化により、土地の利用ニーズが低下し、管理が不十分な所有者不明土地が増加していることが社会問題となっています。この問題の解決策の一つとして、本制度が創設されました。

引用:法務省「相続土地国庫帰属制度の概要」

相続土地国庫帰属制度は、相続又は遺贈(相続人に対する遺贈に限ります。)により土地の所有権を取得した相続人の方が、法務大臣の承認を受けて、その土地の所有権を国庫に帰属させることができる制度です。

相続放棄や売却との違い

土地を手放す方法として「相続放棄」や「売却」もありますが、国庫帰属制度とは異なる点があります。

特に「相続放棄」は、不要な土地だけでなく、預貯金や自宅などのプラスの財産も全て手放すことになります。また、相続放棄をしても、次の相続人が管理を始めるまでの管理責任が残る場合があります。

国庫帰属制度は、必要な財産は相続し、不要な土地だけを手放せる点が大きな違いです。

| 相続土地国庫帰属 | 相続放棄 | 売却 | |

|---|---|---|---|

| 対象財産 | 不要な土地のみ | すべての相続財産 | その土地(物件)のみ |

| メリット | 他の財産は相続できる | 借金も放棄できる | 現金化できる |

| デメリット | 要件が厳しく、費用(負担金)がかかる | プラスの財産も失う。期限(3ヶ月)がある | 買い手がつかないと手放せない |

制度を利用できる人(申請者)の要件

この制度を申請できるのは、「相続」または「遺贈」によって土地を取得した人です。

- 申請できる(OK):相続や遺贈で土地を取得した人

- 申請できない(NG):売買や贈与(生前贈与)で土地を取得した人

ただし、例外として、売買などで取得した人が共同所有者(共有者)にいる場合でも、共有者の中に一人でも相続または遺贈で持分を取得した人がいれば、共有者全員で共同して申請することが可能です。

【重要】国庫に帰属できない土地の要件

相続で取得した土地であっても、国が管理・処分するにあたって過大な費用や労力がかかる土地は引き取ってもらえません。

法務省令で定められる以下の要件にひとつでも該当すると、申請は却下されます。

引き取れない土地の主な要件

- 建物や工作物がある土地

(例:家、店舗、倉庫、井戸、ビニールハウス、墓石などがある) - 担保権や使用収益権が設定されている土地

(例:抵当権、地上権、賃借権などが設定されている) - 他人の利用が予定されている土地

(例:私道、ため池、通路として他人が使用している) - 土壌汚染や特定有害物質により汚染されている土地

- 境界が明らかでない土地・所有権等に争いがある土地

(例:隣地との境界が不明確、所有権について裁判などで争われている) - 崖がある土地(通常の管理に過分な費用・労力がかかるもの)

- 管理・処分を妨げる工作物・樹木・車両等がある土地

(例:放置された車両、大量の樹木、産業廃棄物がある) - 除去が必要な有体物が地下にある土地

(例:建物の基礎、浄化槽、コンクリート片などが埋まっている) - 隣接地との争訟によらなければ管理・処分ができない土地

(例:通行妨害、騒音、悪臭などで隣接地とトラブルになっている) - その他、通常の管理・処分に過分な費用・労力がかかる土地

(例:急傾斜地、頻繁な草刈りが必要な土地、特定の「用途地域」で著しく管理が困難な土地など)

簡単に言えば、「トラブルがなく、きれいで、すぐにでも国が管理・売却できるような更地」でなければ、承認のハードルは非常に高いと言えます。

申請手続きの流れと費用

制度を利用する場合、以下の流れで手続きが進みます。司法書士は申請書類の作成や法務局とのやり取りをサポートします。

手続きのフロー

- 事前相談(法務局)

まずは土地の所在地を管轄する法務局(本局)に相談します。坂戸市の場合は「さいたま地方法務局(本局)」が窓口となります。 - 承認申請

申請書と必要な添付書類(登記簿謄本、図面、写真など)を揃えて法務局に提出します。この際、審査手数料(土地1筆あたり14,000円)を納付します。 - 要件審査・承認

法務局の職員が、書類審査および現地調査を行い、引き取り要件を満たしているか審査します。 - 負担金の通知

審査に通過すると、承認通知とともに負担金の額が通知されます。 - 負担金の納付

通知から30日以内に負担金を納付します。期限内に納付しないと承認が取り消されます。 - 国庫に帰属

負担金を納付した時点で、土地の所有権が国に移転します。登記手続きは国が行います。

必要な費用(負担金)

審査手数料(14,000円)とは別に、審査が承認された場合、土地の管理費10年分に相当する「負担金」を納付する必要があります。

負担金の額は、土地の性質(宅地、農地、森林など)によって異なります。

- 宅地・田畑・その他:原則20万円

(ただし市街化区域内の宅地(200㎡)で約80万円など、管理費用が高額になる場合は別途算定) - 森林:面積に応じて算定

また、申請の前提として、土地の境界を確定させるための測量費用や、建物・工作物の解体・撤去費用、樹木の伐採費用などが別途必要になるケースがほとんどです。

坂戸市・近隣市の相談・申請窓口

相続土地国庫帰属制度の相談・申請窓口は、土地の所在地を管轄する法務局(本局)の不動産登記部門です。坂戸市、東松山市、鶴ヶ島市、毛呂山町、越生町、鳩山町、川島町の土地は、さいたま地方法務局(本局)が管轄となります。

なお、登記簿謄本(登記事項証明書)の取得などは、最寄りの出張所でも可能です。

関連制度:相続登記の義務化

相続土地国庫帰属制度とあわせて知っておきたいのが、「相続登記の義務化」です。

これまで任意だった不動産の相続登記(名義変更)が、2024年(令和6年)4月1日より義務化されました。

- 期限:相続の開始および所有権を取得したことを知った日から3年以内。

- 過去の相続も対象: 義務化(2024年4月1日)より前に発生した相続も対象となり、施行日から3年以内(2027年3月31日まで)に登記が必要です。

- 罰則: 正当な理由なく期限内に登記しなかった場合、10万円以下の過料が科される可能性があります。

国庫帰属制度を利用する・しないにかかわらず、土地を相続した場合はまず相続登記を完了させる必要があります。

坂戸市で不要な土地の相続にお悩みなら司法書士へ

相続土地国庫帰属制度は、不要な土地を手放せる画期的な制度ですが、解説したとおり、引き取りの要件は非常に厳しく、費用負担も発生します。

「自分の土地は対象になるのか?」「費用はいくらかかるのか?」

「相続放棄や売却と比べて、どの方法が最適なのか?」

このようなお悩みをお持ちの方は、専門家である司法書士にご相談ください。

当事務所は、坂戸市、東松山市、鶴ヶ島市エリアを中心に、相続手続きの専門家として、お客様の状況に合わせた最適なご提案(国庫帰属の申請サポート、相続放棄、または売却に向けた不動産業者の紹介など)が可能です。

相続登記の義務化への対応も含め、相続に関するお困りごとは、まずは無料相談をご利用ください。

当事務所では、相続手続きに関する無料相談を実施しております。

相続手続きに精通した司法書士が、お客様の状況を丁寧にお伺いし、必要な手続きや今後の流れについて分かりやすくご説明いたします。相続手続きに関するご不安はもちろん、相続税に関する一般的なご質問にもお答えしますので、ご安心ください。

豊富な経験と実績に基づき、最適なアドバイスをさせていただきますので、まずはお気軽にご相談ください。

予約受付専用ダイヤル

TEL:049-299-7960

無料相談のお問合せ・ご予約はLINEも可能

LINEでの予約はこちら

相続登記サポート(対象財産:不動産のみ)

| 項目 | 相続登記 のみプラン |

相続登記 お任せプラン |

相続登記 丸ごとプラン |

|---|---|---|---|

| 初回の無料相談(90分) | 〇 | 〇 | 〇 |

| 被相続人の出生から死亡までの戸籍収集 ※1 | × | × | 〇 |

| 相続人全員分の戸籍収集 ※1 | × | × | 〇 |

| 収集した戸籍のチェック業務 ※2 | 〇 | 〇 | 〇 |

| 相続関係説明図(家系図)作成 | × | 〇 | 〇 |

| 遺産分割協議書作成(1通) ※7 | × | 〇 | 〇 |

| 相続登記(申請・回収含む) ※3、4、5、6 | 〇 | 〇 | 〇 |

| 不動産登記事項証明書の取得 | 〇 | 〇 | 〇 |

| 預貯金の名義変更 ※7 (預貯金の名義変更までまるごと依頼したい方はこちらをクリック>>) |

× | × | × |

| パック特別料金 | 55,000円~ | 88,000円~ | 104,500円~ |

※1 戸籍収集は4名までとなります。以降1名につき4,000円頂戴致します。

※2 戸籍に不足がある場合、1通につき2,000円を頂戴致します。

※3 相続登記料金は、「不動産の個数(筆数)が3以上の場合」「複数の相続が発生している場合」には、追加料金をいただきます。

※4 不動産の評価額により、料金に変更が生ずる場合がございます。

※5 不動産が多数ある場合、不動産ごとに相続人が異なる場合は、申請件数が増えますので別途加算されます。

※6 当事務所の報酬とは別に登録免許税(固定資産評価額の0.4%)が必要になります。例えば、不動産の評価額が2,000万円の場合、国への税金として2,000万円×0.4%=80,000円が別途掛かります。

※7 遺産分割協議書のみの作成ご依頼の場合の費用は、20,000円~になります。また、遺産分割協議書に不動産以外の内容を記載する場合は別途費用が発生します。

相続登記サポートについて詳しくはこちら>>

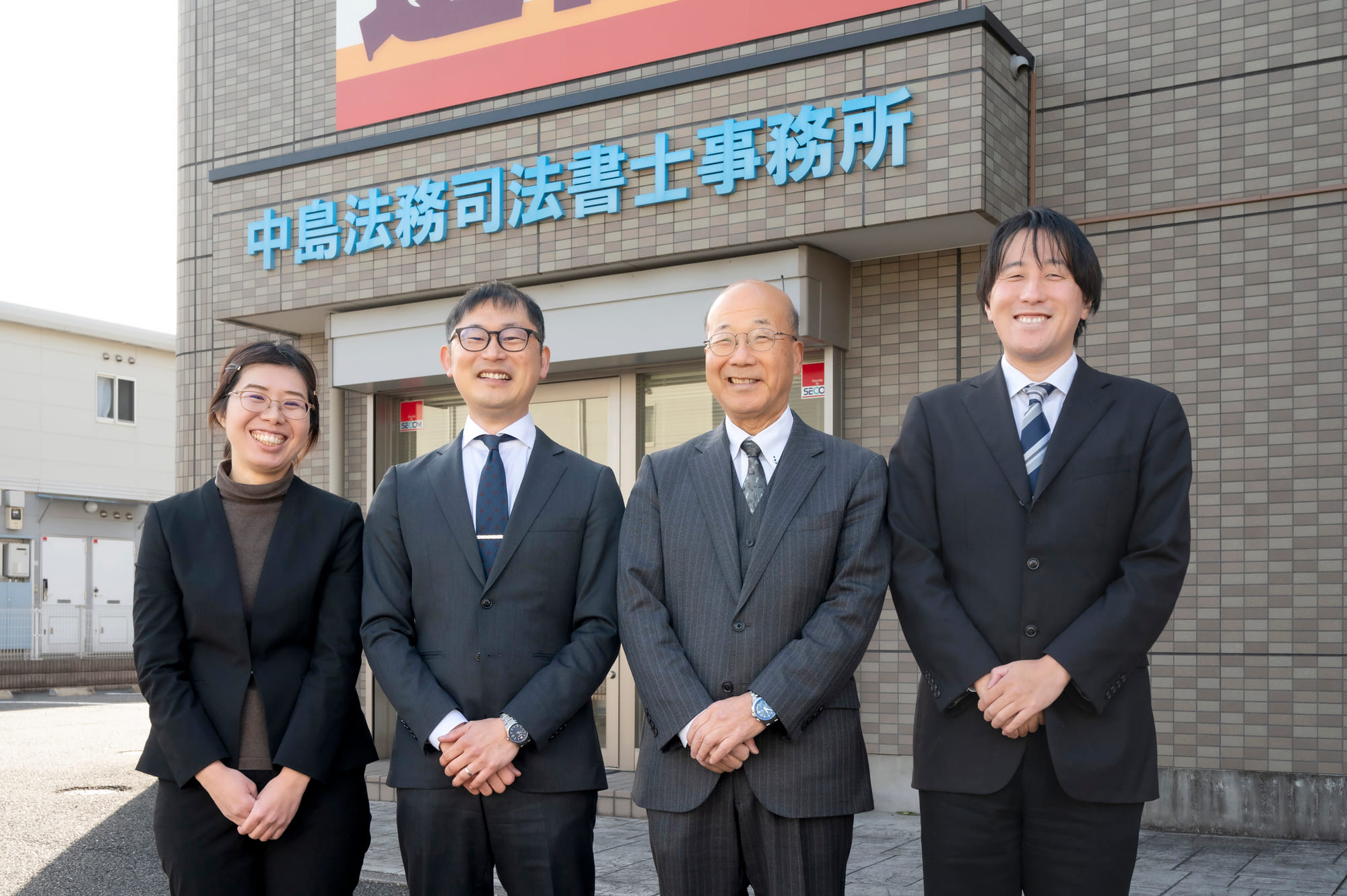

この記事の執筆者

- 中島法務司法書士事務所 代表司法書士 中島 信匡

-

保有資格 司法書士(登録番号:埼玉 第1095号) 経歴 昭和55年 埼玉県坂戸市出身

平成 5年 坂戸市立千代田小学校卒業

平成15年 立教大学法学部法学科卒業

平成18年 司法書士試験合格

平成19年 行政書士試験合格(未登録)

平成19年 司法書士登録

- 相続土地国庫帰属制度とは?内容や注意点を司法書士が詳しく解説

- 相続手続きの代行はどこに?各専門家の業務内容や司法書士に依頼するメリットを解説

- 相続登記義務化のポイント!放置すると罰則があります

- 2020年度の相続に関する法改正のポイント

- 不動産の名義変更(相続登記)のポイントと注意点は?売却はいつ検討すべき?

- 不動産の名義変更(相続登記)の手続き

- 当事務所の相続不動産の名義変更(相続登記)手続きサービス

- 遺族年金の受給

- 株式の名義変更

- 預貯金の名義変更

- 【相続】埼玉縣信用金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 金融機関の手続きでは「相続手続依頼書」が必要!?記入例や預貯金の解約の流れを解説

- 【相続】青木信用金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】埼玉中央農業協同組合(JA埼玉中央)の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】川口信用金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】西武信用金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】中央労働金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】いるま野農業協同組合(JAいるま野)の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】東和銀行の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】飯能信用金庫の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】埼玉りそな銀行の相続手続き(預貯金の解約・払戻・名義変更)について

- 【相続】武蔵野銀行の相続手続き(預貯金の解約・払戻・名義変更)について

- 生命保険金の請求

坂戸・東松山・鶴ヶ島で無料相談受付中!

- 初回相談無料!

- LINEで

予約可能! - 相続の

専門家が対応! - 無料相談はこちら

主な相続手続きのメニュー

相続のご相談は当相談窓口にお任せください

よくご覧いただくコンテンツ一覧

坂戸・鶴ヶ島・東松山で

相続・遺言に関する

ご相談は当事務所まで