相続税評価額の算出

相続財産の中には、現預金以外のものがあります。代表的なものは、不動産や株式などです。

これらを金銭に評価して、相続税を申告することになります。

その際に、相続財産の評価は、相続税法や国税庁の通達に従った方法によって行います。

相続税の申告で最も難しいのはこの相続税評価額の計算です。専門的な知識が必要になるため、一般の方がご自身で評価額を計算するのは、難しいことが多いです(誤った評価をすることにより、不利益を受ける場合があります)。

そのため、相続税の申告が必要なケースでは、必ず税理士の相談を受けることをお勧めします。

財産評価の方法のうち主なものをご紹介いたします。

土地の評価方法

(1) 路線価方式

土地の面する路線(道路)を区切りとして、国税庁の定めた土地の「路線価」をもとに評価する方法です。

「路線価」とは、道路に面する宅地の1平方メートル当たりの金額のことです。土地の面している路線価(1平方メートル当たりの金額)に、土地の面積を掛けて、土地の評価額を計算します。

その土地の形や奥行の長さ、間口が狭さ・広さ等によって、評価額の調整が行われます。

この路線価方式は、主に市街化区域において採用される計算方式です。

毎年各国税局が作成する路線価図に基づいて土地を評価します。

算出方法 : 路線価 × (※)補正率・加算率 × 宅地面積

※土地の地形や間口、奥行き等で、利用しにくい土地は金額の補正がされ、評価額が低くなります。他方で、角地などは、2つの路線(道路)に面していることから土地の利用価値が高いと評価されます。

土地の路線価図を見たい場合は、国税庁のウェブサイトを閲覧すると、表示されています。

インターネットの検索エンジンで「路線価図」で検索すると表示されます。

(2) 倍率方式

路線価が定められていない地域(主に市街化調整地域)で採用される方式で、地域ごとに定められている倍率表に基づいて土地を評価します。

算出方法 : 宅地の固定資産税評価額(評価証明書に記載されている評価額) × 倍率

倍率表も、国税庁のウェブサイトに表示されています。

(3)借地の評価

土地が借地である場合には、上記の(1)または(2)で求めた評価額に、土地ごとの借地権割合を掛けることで計算します。

算出方法:路線価方式、または倍率方式の評価額 × 借地権割合

※借地権割合は路線価図や評価倍率表に表示されています。

建物の評価方法

(1)自用家屋

ご自身で使用している家屋については、市役所等で取得できる「固定資産評価証明書」に記載された評価額をそのまま用います。

算出方法:固定資産税評価額 × 1.0

(2)貸家

他人に貸している家屋については、評価減をします。

算出方法:自用家屋の価額×(1-30%)

上場株式の評価

証券取引所に上場されている株式を上場株式といい、上場株式の評価は、その株式が、上場されている証券取引所が公表する課税時期(被相続人の死亡日)の最終価額終値によります。

しかし、上場株式は、日々価格変動するものであり、評価の安全性を考慮して4つの評価方法があります。

(1)相続があった日の終値

(2)相続があった月の終値の月平均額

(3)相続があった月の前月の終値の月平均額

(4)相続があった月の前々月の終値の月平均額

上記の(1)~(4)のうち、相続税の申告をするうえで最も有利な価格(最も低い価格)で評価することになります。

生命保険金の評価

生命保険金には、特別の非課税枠があります。

算出方法 : 受取金額 - 非課税枠(500万円×法定相続人の数)

たとえば、法定相続人が3人いる場合には、受け取る生命保険金が1,500万円を超えない限りは、課税されないことになります。

退職手当金の評価

退職手当金にも、特別の非課税枠があります。

算出方法 : 受給金額 - 非課税枠(500万円×法定相続人の数)

生命保険契約に関する権利(保険事故が発生していないもの)

生命保険をかけていたが、その保険事故が発生していない場合には、解約返戻金に相当する金額が、相続財産として評価されます。

例えば、夫が契約者になり、妻が被保険者の生命保険契約を組み、妻よりも先に夫が亡くなった場合です。この場合には、夫が亡くなった時点において、生命保険を解約したら受け取れるであろう金額(解約返戻金相当額)が、相続財産として評価されます。

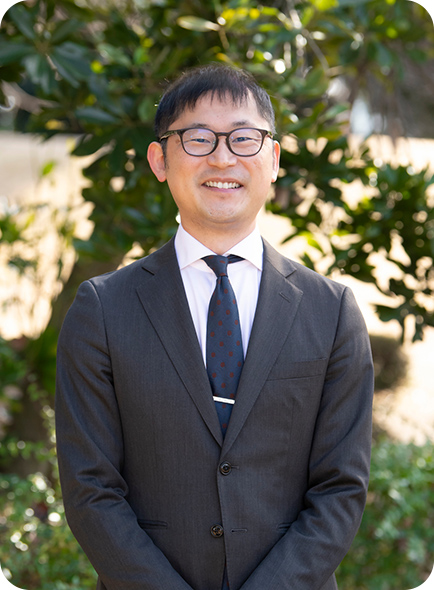

この記事の執筆者

- 中島法務司法書士事務所 代表司法書士 中島 信匡

-

保有資格 司法書士(登録番号:埼玉 第1095号) 経歴 昭和55年 埼玉県坂戸市出身

平成 5年 坂戸市立千代田小学校卒業

平成15年 立教大学法学部法学科卒業

平成18年 司法書士試験合格

平成19年 行政書士試験合格(未登録)

平成19年 司法書士登録

坂戸・東松山・鶴ヶ島で無料相談受付中!

- 初回相談無料!

- LINEで

予約可能! - 相続の

専門家が対応! - 無料相談はこちら

主な相続手続きのメニュー

相続のご相談は当相談窓口にお任せください

よくご覧いただくコンテンツ一覧

坂戸・鶴ヶ島・東松山で

相続・遺言に関する

ご相談は当事務所まで