相続手続きは何か月以内?何をやれば良いのか司法書士が解説!

まず、相続手続きでやることは、遺言書があるかないかで大きく変わります。

遺言書がある場合には、原則として遺言書の内容通りに遺産を分けていくので、手続きは比較的遺言書がない場合より早く終わります。

一方、遺言書がない場合には、相続人全員の話し合いで遺産の分け方を決めなければいけません。

この手続きを遺産分割協議といいます。

採算分割協議ではトラブルになったり時間がかかってしまうケースが多いです。

遺産の分け方が決まれば、あとは名義変更をしていきます。

遺産分割協議や名義変更には期限はありません。まず、期限のある相続手続きについて詳しく解説していきます。

亡くなって1ヵ月以内の相続手続き

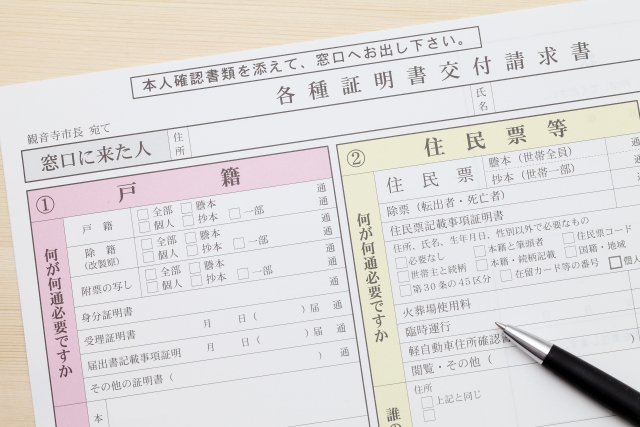

相続人調査(戸籍収集)

遺産の分割や、名義変更等の相続手続きを進める際には、「誰が相続人になるのか?」を確認する必要があり、これを戸籍謄本などから調査し、確定することを相続人調査といいます。

被相続人の出生から死亡までの全部の戸籍を取り寄せて、そこから法定相続人を調べることになります。

相続の手続き(預金の名義変更など)では、相続人であることを客観的に証明できるものが必要なため、被相続人の出生から死亡までの戸籍と相続人の現在の戸籍の提出を求められます。

よくある悩み

戸籍収集は、主に平日の昼間に行う必要があるため、スケジュールの調整を行うことが大変になるケースが多いようです。

また被相続人が生前に住所を移動してる場合、県外まで戸籍を取りに行くケースもあります。

市役所や法務局、銀行では何をすればいいの?注意点はこちらから>>

相続財産の調査・財産目録の作成

遺産調査(相続財産調査)とは、具体的には、「遺産(相続財産)の有無を調査する」ことと「遺産(相続財産)を評価する」ことです。

相続財産調査を行わない場合、全く予想していなかった大きな負債が見つかるなどの不利益を受けてしまうケースもあります。

このように、新たな預貯金等の財産が見つかった場合は、相続税の計算を正しく行うことができなくなるため、修正申告に伴う延滞加算されるというケースもあります。

財産目録とは、被相続人の財産が一覧で判別できるようにした表のことを言い、プラスとなる財産の他に、借金などのマイナスとなる財産もすべて記入しておくことで、相続財産の内容を明確にすることができるものです。

財産目録は必ず作成しなければならない法律上の義務はありませんが、相続税の申告の要否の判断、相続税の納付額の判断、相続対象財産の明確化などに役立ち、相続手続きがスムーズに進むため、作成されることをおすすめします。

亡くなってから2~3か月が目安の相続手続き

相続方法の決定

「相続」という言葉からは、財産を受け継ぐというのが一般的なイメージですが、財産にはプラスの財産もあればマイナスの財産もあります。

マイナスの財産、つまり借金などの債務の承継を一部拒否したい場合、相続自体を放棄したい場合も出てきます。

具体的には、相続の対応方法は3種類あり、いずれかを選ぶことになります。

単純承認

被相続人の権利や義務をすべて相続する方法です。プラスの財産もマイナスの財産もすべて受け継ぐことになります。一般的な相続はこの形が多いです。

限定承認

プラスの財産の範囲内で、借金などの債務の弁済義務を負う方法です。

被相続人のプラスの財産からその債務を支払うので、相続人が自己の財産から支払う必要がないので、被相続人にプラスの財産とマイナスの財産がどちらの方が多いか不明な場合には有効な手段です。

相続放棄

プラスの財産もマイナスの財産もすべて受け継がない方法です。借金の方がプラスの財産よりも明らかに多い場合などに有効です。

相続を放棄すると、その者ははじめから相続人でなかったことになり、代襲相続も認められません。

なお、相続放棄は相続人1人でも行うことが出来ます。

限定承認や相続放棄を行う場合は、被相続人の死亡の事実を知り、かつこれにより自分が法律上、相続人になったことを知った日から3ヶ月以内に、家庭裁判所にその旨を申し出なければなりません。期間内に申し出なかった場合は、単純承認をしたこととなります。

遺産分割協議

誰がどのような割合で遺産を引き継ぐのか、遺産の分け方について、遺言による指定がある場合には、これにしたがって分けることが多いでしょう。

また、遺言がない場合には、民法に相続分の割合が規定されています。

しかし、相続人全員で合意すれば、遺言の内容や法定相続分とは異なる割合で遺産を分けることができます。このように、相続人全員で遺産の分け方についての話し合いをすることを、「遺産分割協議」といいます。

遺産分割協議は、相続人全員が合意しなければ無効です。行方不明の相続人を除外して行ったり、いわゆる隠し子が存在することを知らずにその子を含めずに行った遺産分割協議は無効となります。

亡くなってから4か月以内が目安の相続手続き

預貯金・株式の名義変更

被相続人名義の預貯金は、金融機関が被相続人の死亡を確認した時点から、預金口座が凍結されます。

これは、一部の相続人が許可なく預金を引き出したりすることを防止するためです。

凍結された預貯金の払い戻しができるようにするための手続きは、各金融機関所定の用紙の他に、被相続人の戸籍謄本や相続人全員の戸籍謄本、相続人全員の印鑑証明、遺産分割協議書など様々な書類を提出する必要があり、非常に煩雑です。

不動産の名義変更

不動産の名義変更とは、簡単にいうと不動産の所有者が移行した際に、登記簿の名義を変更する事を言います。

不動産の所有者が誰なのか、という情報は、法務局の登記簿というものに登録されています。

不動産の名義を変更する際には、不動産登記業務を取り扱っている法務局に対して登記申請をします。

法務局の登記簿には、土地、家、建物、マンションなど、不動産の名義人に関する情報が記載され、一般に公開されています。

法務局の登記簿には、土地、家、建物、マンションなど、不動産の名義人に関する情報が記載され、一般に公開されています。

したがって、法務局に行って申請すれば、誰でも登記簿謄本・登記事項証明書の取得が可能です。このように閲覧性の高い状態がとられているのは、円滑な取引の安全を図るためであり、不動産の利関係などの状況が誰にでもわかるようにしているのです。

亡くなってから10か月以内が目安の相続手続き

相続税申告

被相続人の遺産に対して相続税がかかる場合には、相続開始を知った日の翌日から10ヶ月以内に相続人全員が相続税の申告・納税をしなければなりません。

相続税は相続人1人1人が実際に取得した財産に対して相続税が算定されるため、申告期限(10ヶ月)までに遺産分割協議が相続人間で整っていることが前提になります。

相続税を現金納付する場合には10ヶ月以内に納税しなければなりませんが、その他の納税方法の延納や物納を選択する場合も申告期限(10ヶ月)までに申請書を提出し許可を受けなければなりません。

相続手続きは専門家に依頼しましょう!

ここまで、相続手続きの手順を期限が早いものから順番にお伝えをさせていただきました。

ご家族が亡くなった際は、葬儀の手配など心身の疲労が溜まることが多く、相続の手続きはついつい後回しになってしまうケースがほとんどです。

しかし、ある程度落ち着いてから相続の手続きを始めてしまうと、期限に間に合わなくなってしまうことも多いです。

今回ご説明した相続手続きは、皆様ご自身で行うことも可能なものです。

しかし、相続手続きや、手続きできるかどうか自信がない場合は、専門家に手続きを依頼するとよいでしょう。

手続きに時間がかかってしまい、期限を過ぎてしまったら取り返しの付かない問題につながる場合も、ないとは言い切れません。

当事務所では相続手続きについても無料相談を行っております!

ご予約は049-299-7960よりお願いいたします。

当事務所の無料相談について詳しくはこちら>>

この記事の執筆者

- 中島法務司法書士事務所 代表司法書士 中島 信匡

-

保有資格 司法書士(登録番号:埼玉 第1095号) 経歴 昭和55年 埼玉県坂戸市出身

平成 5年 坂戸市立千代田小学校卒業

平成15年 立教大学法学部法学科卒業

平成18年 司法書士試験合格

平成19年 行政書士試験合格(未登録)

平成19年 司法書士登録

坂戸・東松山・鶴ヶ島で無料相談受付中!

- 初回相談無料!

- LINEで

予約可能! - 相続の

専門家が対応! - 無料相談はこちら

主な相続手続きのメニュー

相続のご相談は当相談窓口にお任せください

よくご覧いただくコンテンツ一覧

坂戸・鶴ヶ島・東松山で

相続・遺言に関する

ご相談は当事務所まで